目录

如何高效管理?揭秘银行被诉案件管理部门的运作与优化策略

在金融行业的法律挑战中,银行被诉案件管理部门扮演着至关重要的角色。本文深入解析其重要性、职责范围、运作机制及优化策略,揭示如何通过加强团队建设、完善信息化管理系统、强化合规意识与建立跨部门协作机制,提升部门工作效能和应对能力,携手共创美好未来。

用户关注问题

什么是银行被诉案件管理部门的主要职责?

哎,听说银行里有个专门管被人家告了的案子的部门,这个部门到底是干嘛的呀?

银行被诉案件管理部门主要负责处理银行因业务操作、客户服务、合规问题等引发的法律诉讼案件。他们的具体职责包括但不限于:1. 案件接收与登记:接收来自法院、律师或内部渠道的诉讼通知,并进行详细登记;2. 案件分析与评估:对案件进行初步分析,评估法律风险与影响;3. 策略制定与执行:根据案件情况制定应对策略,并协调内外部资源执行;4. 进度跟踪与报告:跟踪案件进展,定期向上级汇报案件状态与结果。此外,该部门还承担着提升银行法律风险防控能力的重要使命。若您想了解更多关于银行法律风险管理的信息,欢迎点击免费注册试用我们的法律风险管理软件。

银行被诉案件管理部门如何高效处理案件?

银行被人家告了,那个专门管这事儿的部门是怎么快速搞定这些案子的呢?

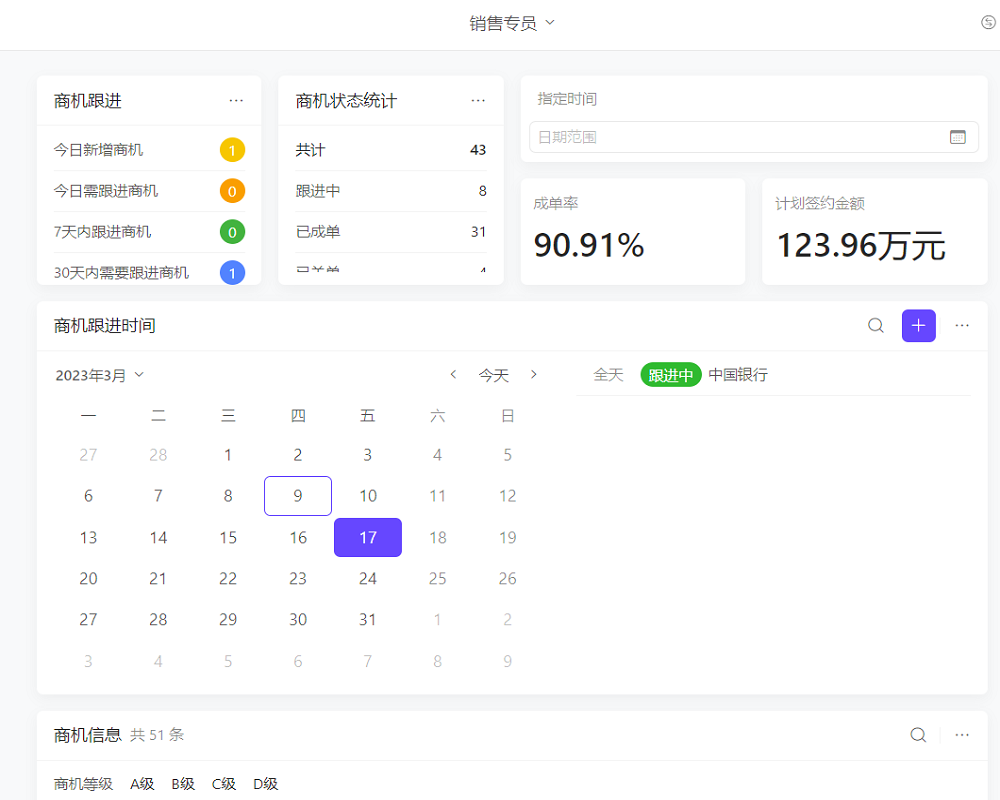

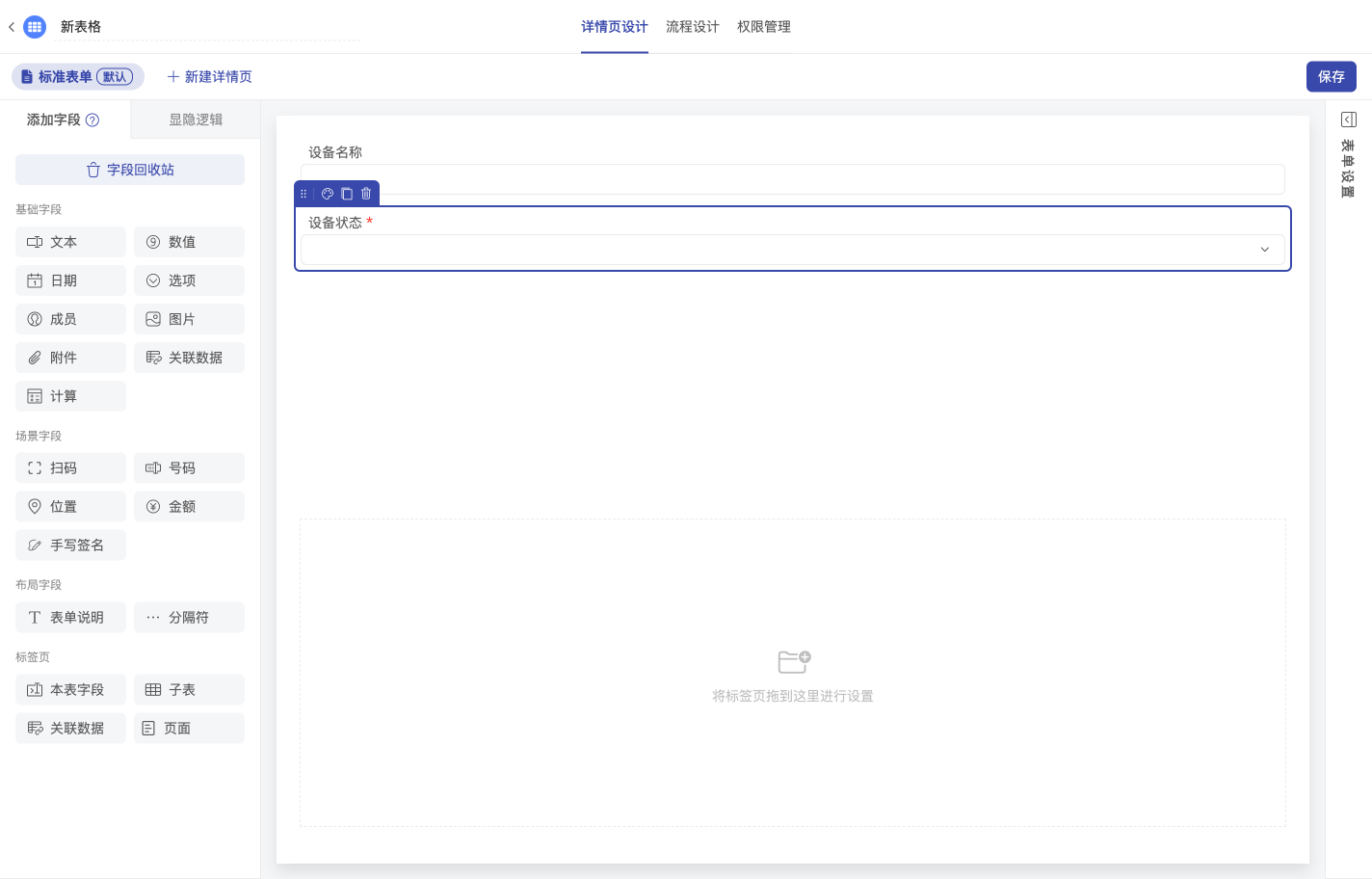

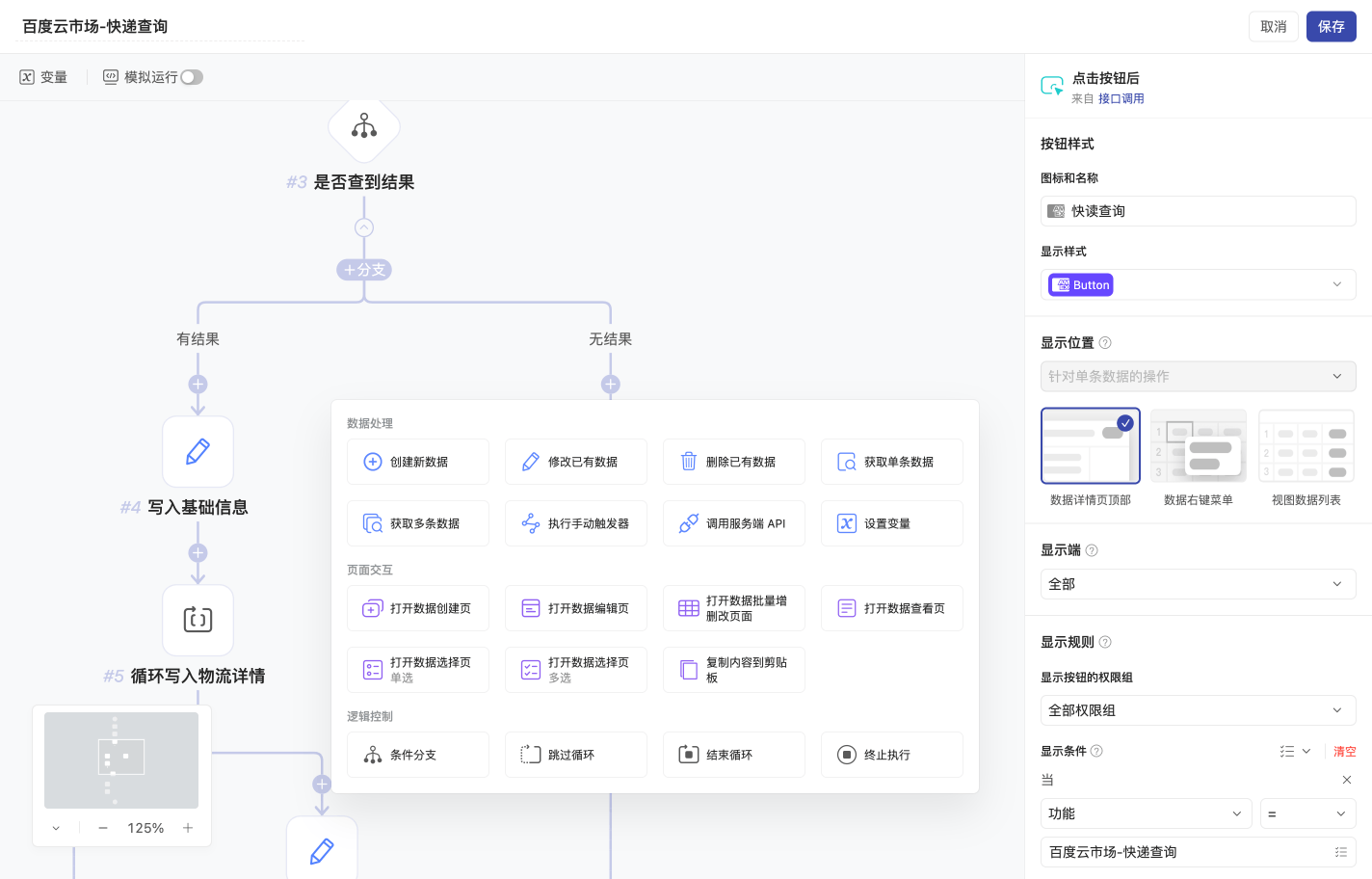

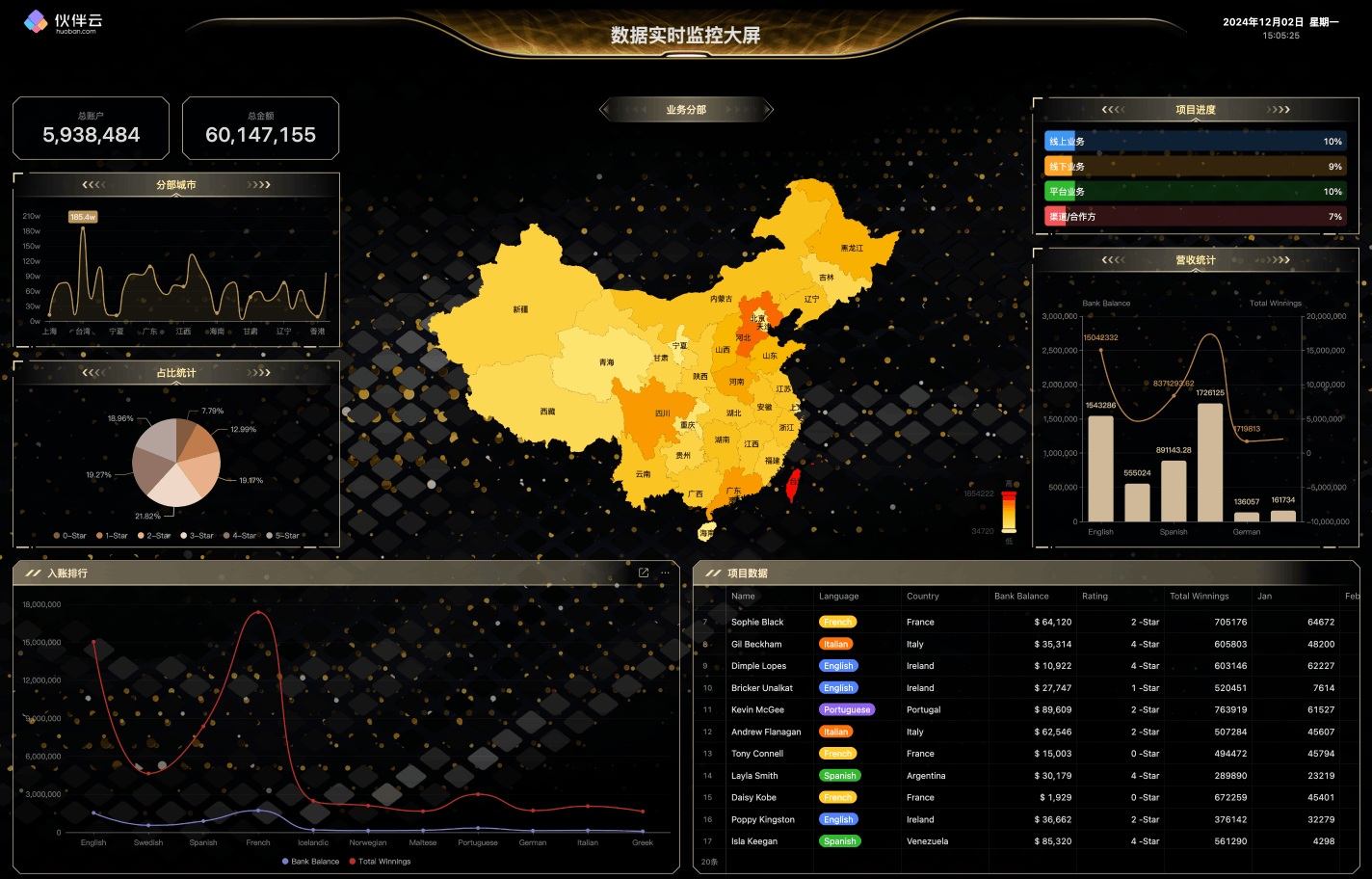

银行被诉案件管理部门通过以下方式高效处理案件:1. 流程标准化:建立标准化的案件处理流程,确保每个环节都有明确的操作规范;2. 团队协作:组建跨部门协作团队,集合法律、业务、风控等多领域专家共同应对;3. 信息化手段:运用法律管理系统等信息化手段,提高案件处理效率与准确性;4. 定期复盘与培训:对案件处理过程进行复盘总结,提炼经验教训,并定期组织培训提升团队能力。通过这些措施,银行被诉案件管理部门能够更有效地应对各类法律挑战。如果您希望提升您所在机构的法律风险管理水平,不妨预约我们的演示服务。

银行被诉案件管理部门对银行风险管理有何影响?

那个管银行被诉案子的部门,对银行整体的风险管理有啥大作用不?

银行被诉案件管理部门对银行风险管理具有重要影响。一方面,他们通过及时有效地处理诉讼案件,能够降低银行的法律风险敞口,减少潜在的经济损失与声誉损害;另一方面,该部门通过对案件的分析与总结,能够发现银行在业务操作、合规管理等方面存在的问题与漏洞,为银行提供改进建议,推动风险管理水平的提升。因此,加强银行被诉案件管理部门的建设与能力,对于提升银行整体风险管理水平具有重要意义。若您想了解如何优化您所在机构的风险管理流程,请随时联系我们获取专业咨询。

如何评估银行被诉案件管理部门的绩效?

银行领导想知道那个管被诉案子的部门干得咋样,有啥标准或者方法不?

评估银行被诉案件管理部门的绩效可以从以下几个方面入手:1. 案件处理效率:考察案件从接收到处理完毕的平均时间;2. 案件处理结果:分析案件胜诉率、和解条件等关键指标;3. 成本控制:评估案件处理过程中的法律费用、人力成本等是否合理;4. 风险管理贡献:衡量部门通过案件处理为银行风险防控带来的实际效益。此外,还可以结合客户满意度、团队协作氛围等软性指标进行综合评估。通过科学合理的绩效评估体系,银行可以更加全面地了解被诉案件管理部门的工作成效,为优化管理提供有力支持。若您希望构建适合您所在机构的绩效评估体系,欢迎点击免费咨询。

免责申明:本文内容通过 AI 工具匹配关键字智能整合而成,仅供参考,伙伴云不对内容的真实、准确、完整作任何形式的承诺。如有任何问题或意见,您可以通过联系 12345@huoban.com 进行反馈,伙伴云收到您的反馈后将及时处理并反馈。