目录

资产管理产品包括信托吗?2023最新定义解析与产品对比指南

苏御岚

·

2025-03-20 02:41:42

阅读6分钟

已读2203次

深度解读资产管理产品的法定范畴及信托产品的核心特征,剖析信托与银行理财、基金等产品的差异,掌握投资门槛、风险收益及法律属性的关键区别,为您的资产配置提供专业决策依据。

用户关注问题

资产管理产品到底包不包含信托?选理财产品时总听人说信托,它算哪一类?

最近想买理财产品,看到信托收益挺高,但朋友说信托和银行理财不是一回事。资产管理产品到底包含哪些类型?信托属于这个范畴吗?

信托属于资产管理产品的核心类别之一。根据《资管新规》,资产管理产品包括信托计划、银行理财、基金、券商资管等类型。信托的特殊性在于:

- 法律关系不同:信托以委托人、受托人、受益人的三方架构为基础,资产独立于信托公司。

- 投资范围更广:可参与基建、工商企业股权等非标资产,而公募基金主要投向标准化证券。

- 风险收益特征:信托平均年化收益5%-7%,但需关注融资方还款能力和抵押物价值。

选择信托时建议:先通过中国信登官网查询产品备案,再评估自身风险承受能力。想了解信托产品与银行理财的具体区别?点击免费预约专业顾问,获取定制化资产配置方案。

信托在资产配置中起什么作用?高净值人群为啥都爱买信托?

看到富豪们都在用信托做财富传承,普通家庭需要配置吗?信托在资产管理产品体系里扮演什么角色?

信托在资产配置中承担风险隔离和定向传承的双重功能,其核心价值可通过SWOT分析理解:

| 优势(S) | 资产独立性强、可跨市场投资 |

|---|---|

| 劣势(W) | 起投门槛100万、流动性较低 |

| 机会(O) | 政策鼓励服务实体经济 |

| 威胁(T) | 打破刚兑后需专业尽调 |

高净值人群偏好信托的深层原因:

- 家族信托可实现三代财富传承

- 保险金信托能对接人寿保单

- 慈善信托享受税收优惠

买信托和买基金有什么区别?哪个更适合普通人投资?

手头有50万闲钱,看信托收益比基金高,但又怕风险太大。这两种资产管理产品到底该怎么选?

从投资象限看两者的差异:

- 风险维度:

- 信托:非标债权为主,依赖融资方信用

- 基金:标准化证券,市场波动风险

- 收益维度:信托预期收益固定,基金浮动收益

- 适投人群:信托适合可投资资产300万以上的合格投资者

辩证选择建议:

- 短期资金选货币基金

- 长期闲置资金可配置信托+公募REITs组合

- 资产未达信托门槛时,建议通过基金专户参与

现在信托还安全吗?听说打破刚兑后风险变大了?

最近看到新闻说某信托公司产品延期兑付,现在买信托是不是风险特别高?资产管理产品里的信托还能买吗?

信托产品的安全性需要多维评估:

- 政策层面:资管新规要求净值化管理,但要求信托公司计提风险资本

- 项目层面:重点看抵押物覆盖率(建议>150%)、融资方资产负债率(<70%为佳)

- 公司层面:选择注册资本超100亿、股东背景强的信托公司

风险防控三步法:

- 第一步:查询产品在中国信托登记有限责任公司的备案信息

- 第二步:要求查看会计师事务所出具的还款来源测算报告

- 第三步:配置金额不超过可投资资产的20%

免责申明:本文内容通过 AI 工具匹配关键字智能整合而成,仅供参考,伙伴云不对内容的真实、准确、完整作任何形式的承诺。如有任何问题或意见,您可以通过联系 12345@huoban.com 进行反馈,伙伴云收到您的反馈后将及时处理并反馈。

热门内容

推荐阅读

最新内容

热门场景应用

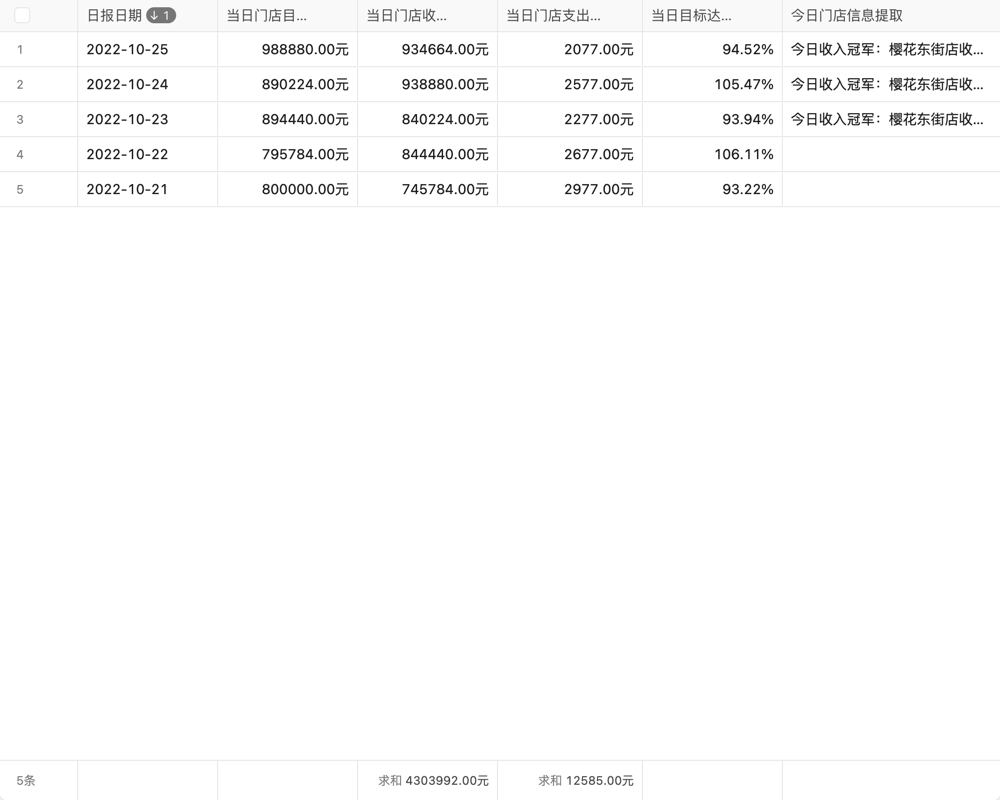

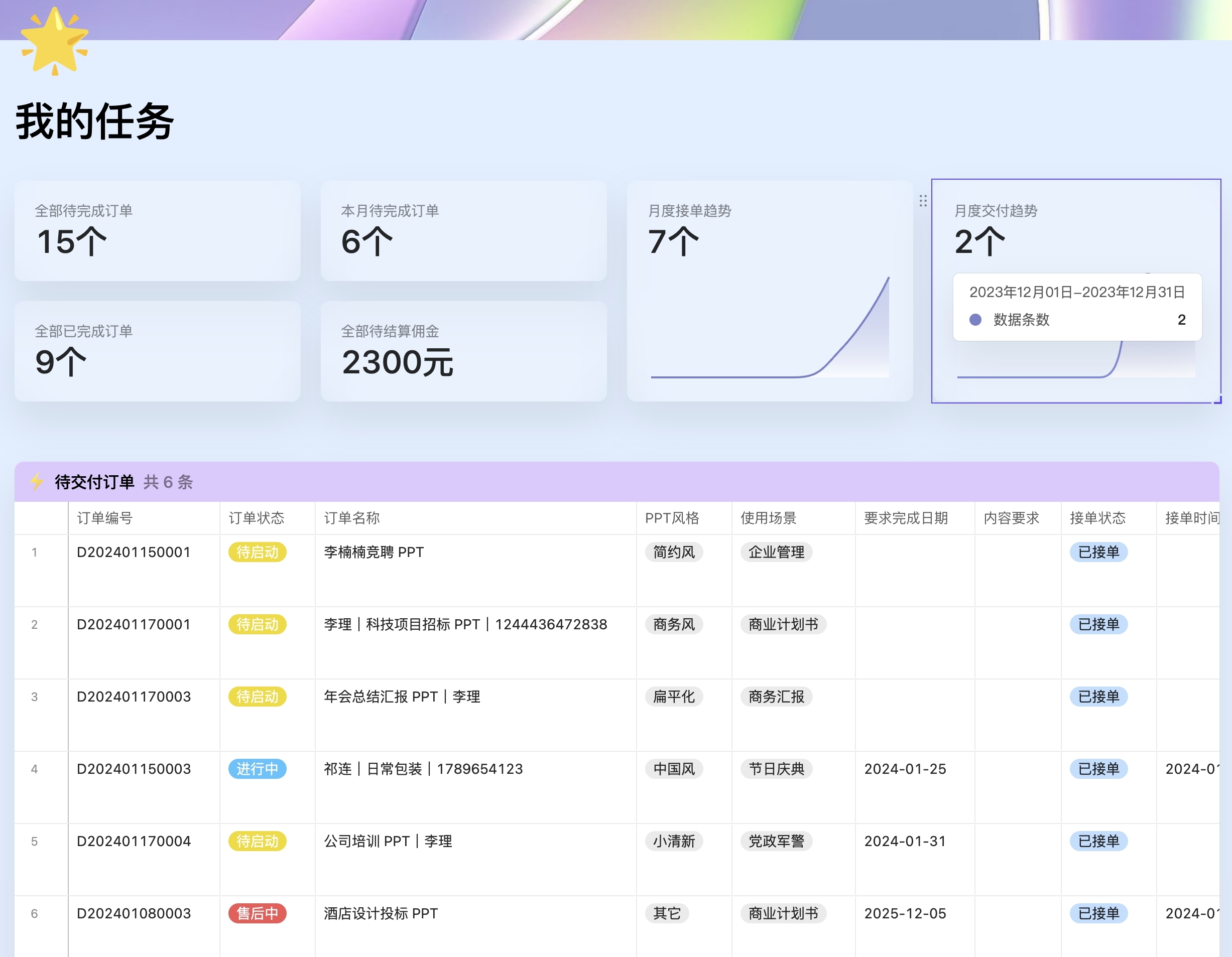

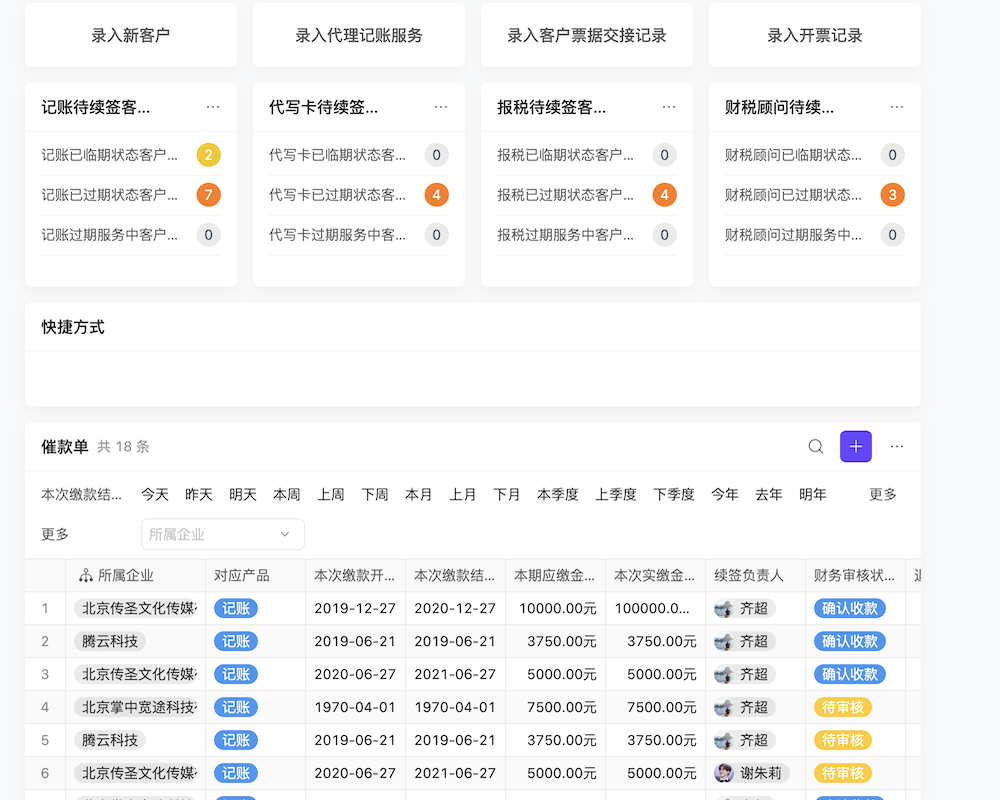

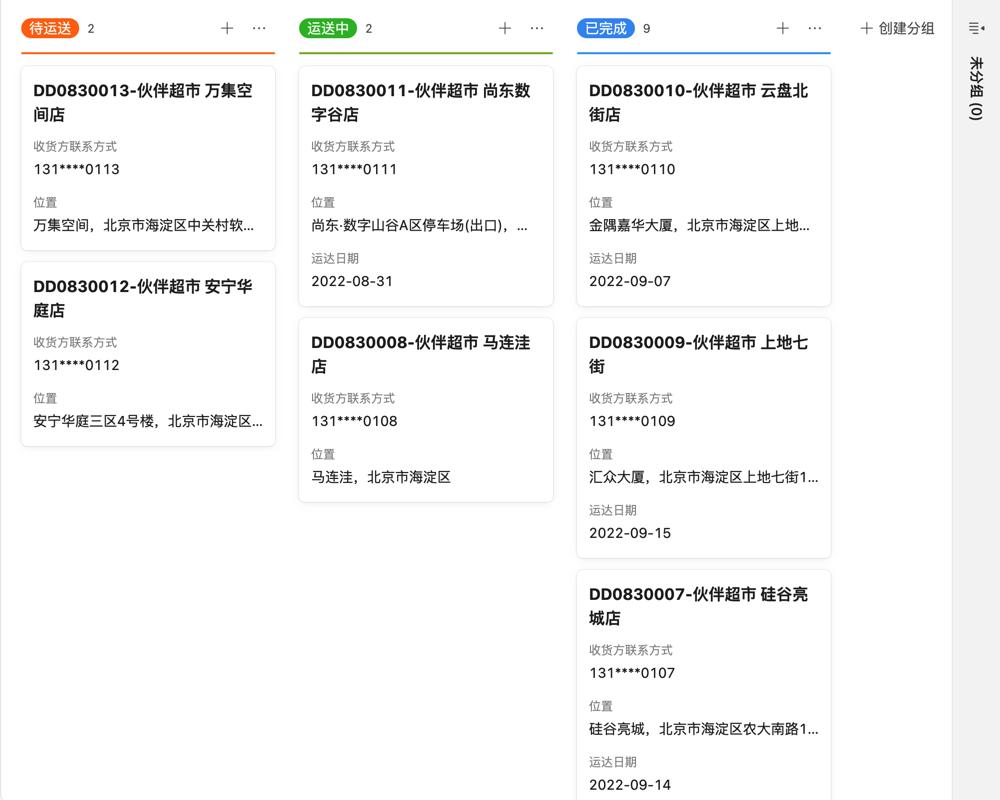

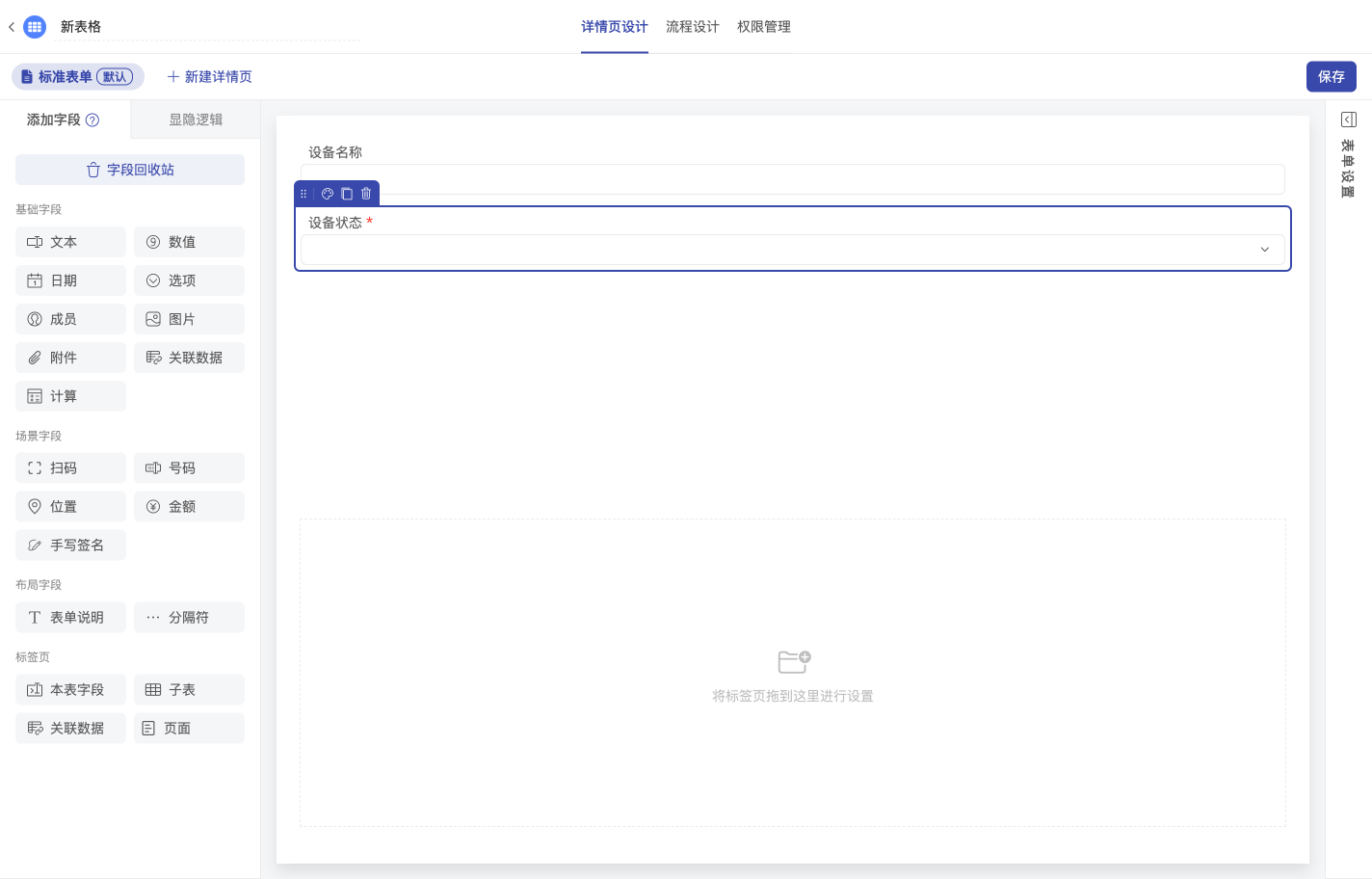

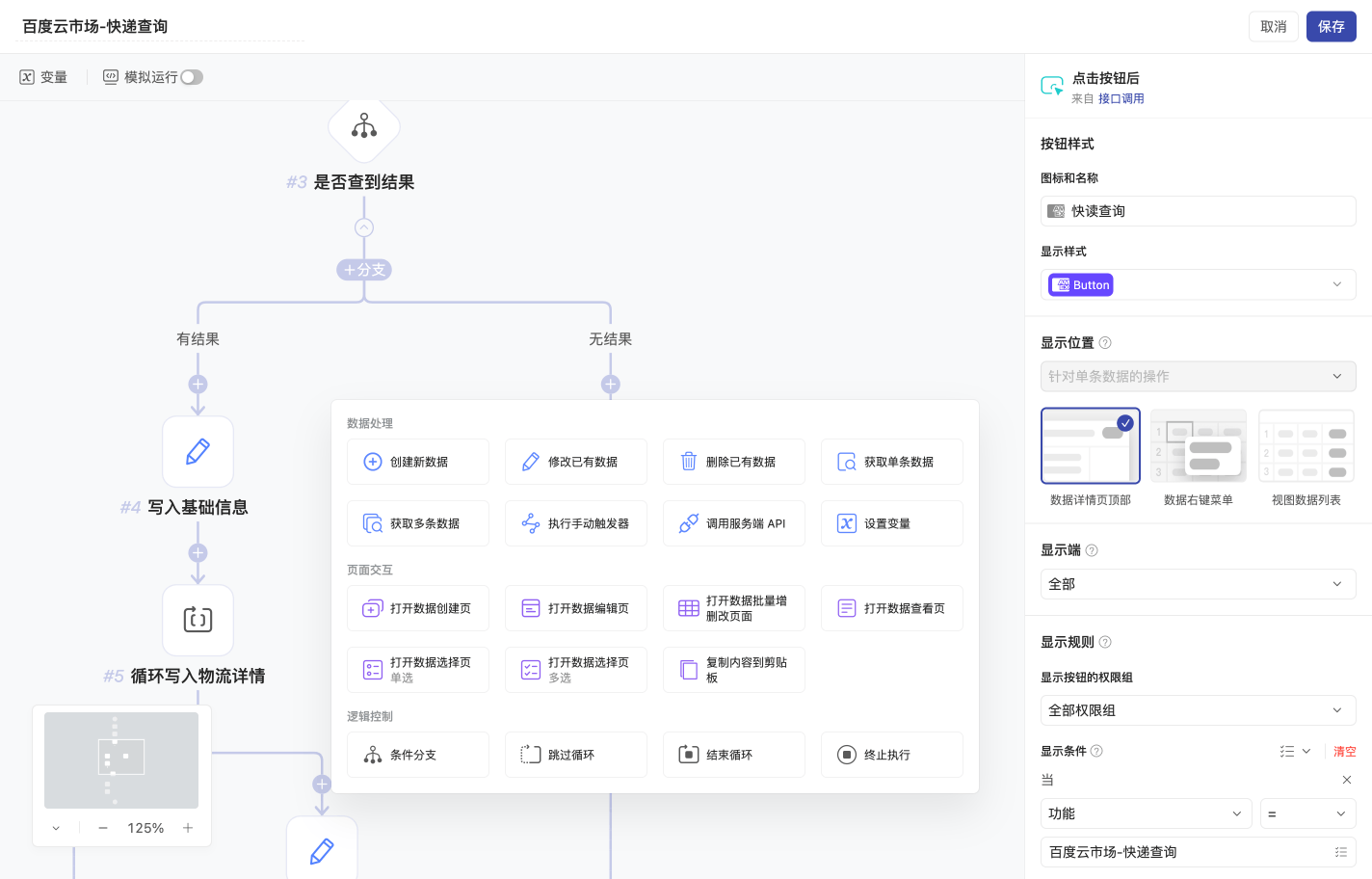

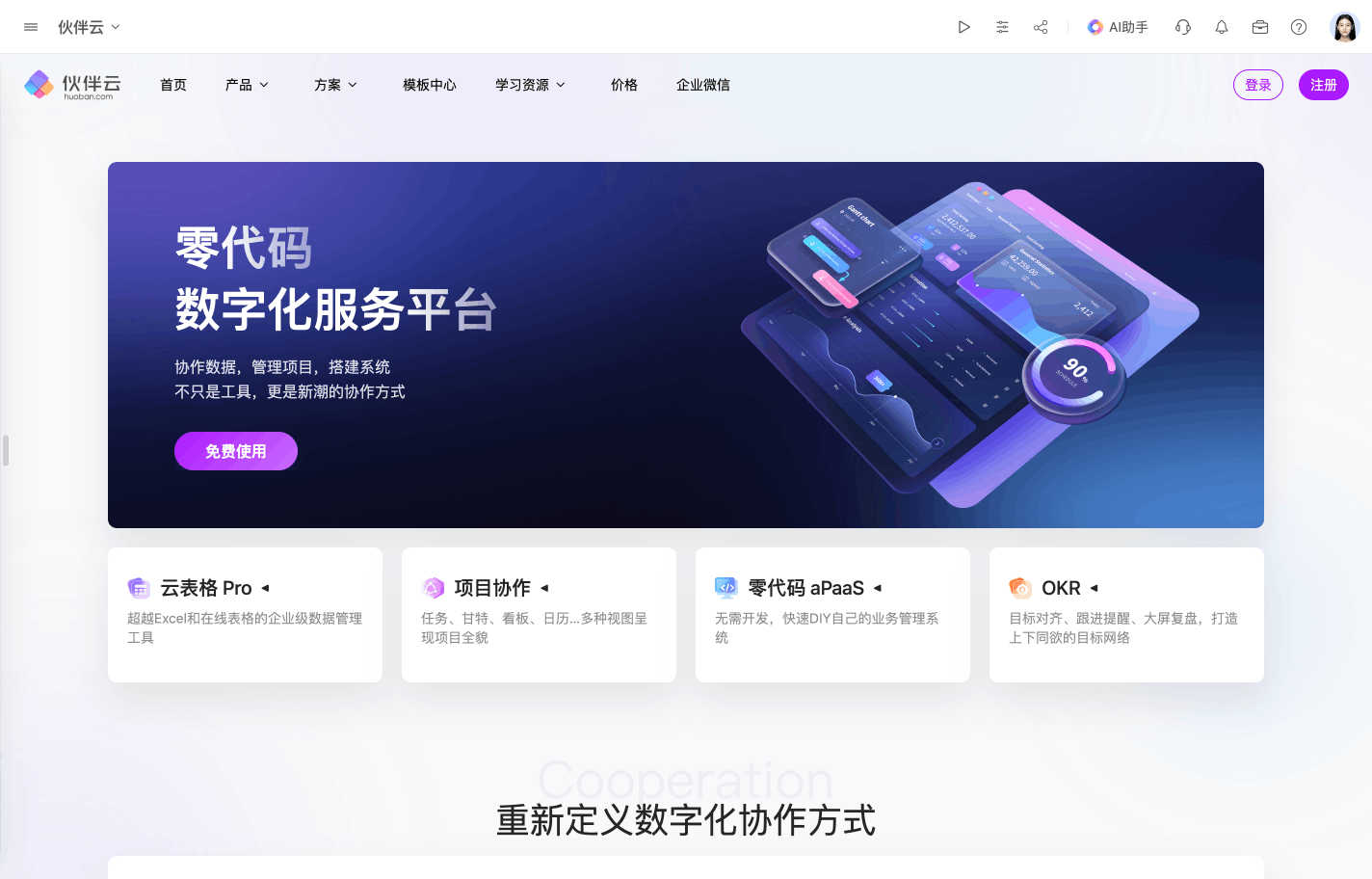

用零代码轻松搭建,在⼀个平台上管理所有业务

超多模板 开箱即用

能陪你创业,也能陪你上市

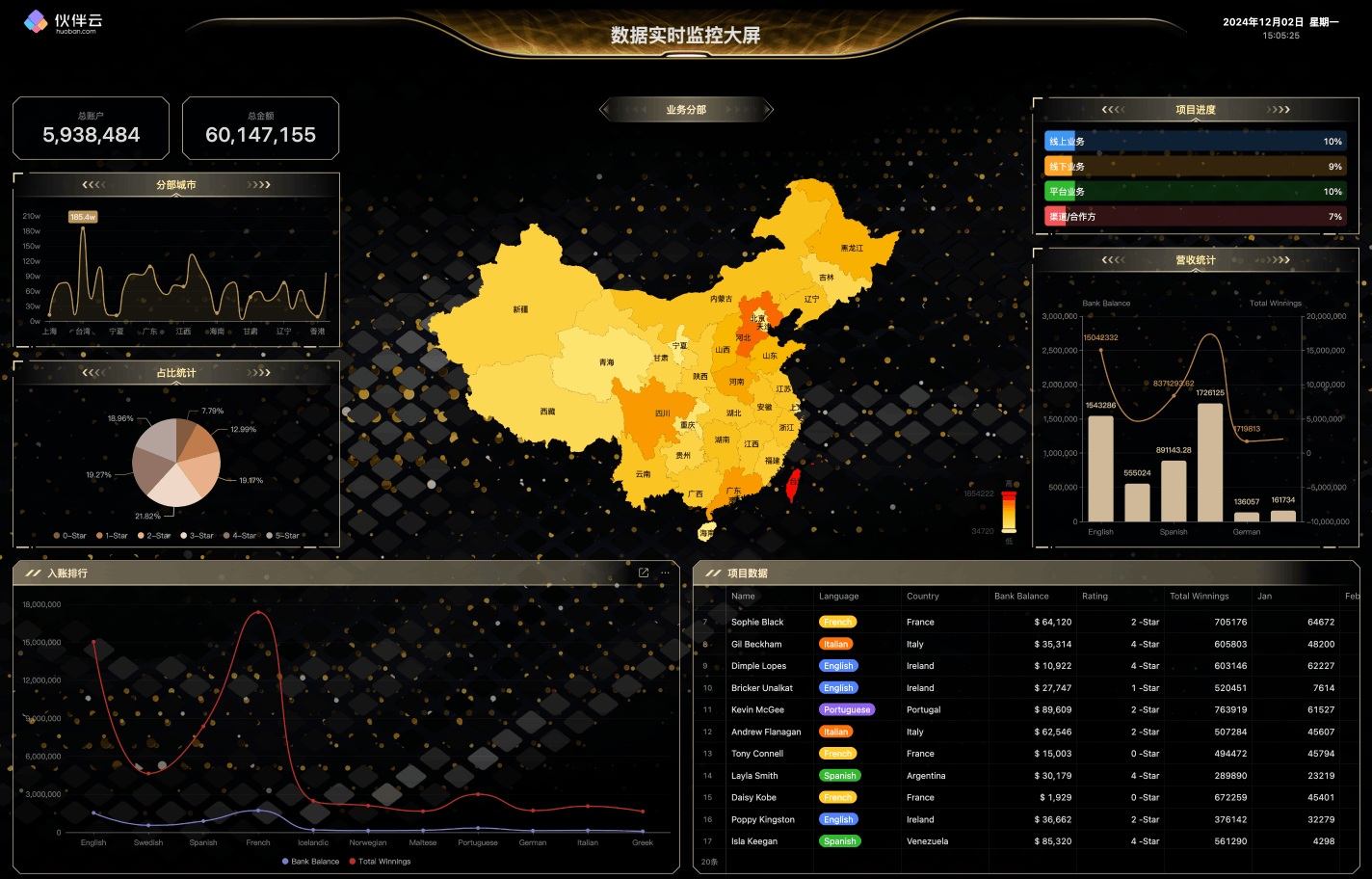

300万用户都在使用伙伴云,他们在竞争中脱颖⽽出

成为每个组织数字化历程中最值得信赖的伙伴

服务千行百业,值得您信赖